快资讯丨公募基金坚守长期 谋篇布局FOF产品 浦银安盛招睿精选FOF正在发行中

(资料图片)

(资料图片)

近一年多来,A股市场经历了较长时间的调整,数据显示,2023年全市场股票型基金和混合偏股型基金的平均业绩分别为-11.22%和-13.69%(数据来源:银河证券基金研究中心,起止日期为2023/1/1-2023/12/31)。这导致当前投资者的信心相对较弱,风险偏好也呈现下降趋势。

但部分业内人士表示,虽然权益市场的波动较大,但从长时段来看,其收益仍然较为突出。以中证偏股型基金指数为例,即使经过一段时间的调整,到2024年初,该指数过去五年的平均年化收益还是达到了7.18%的水平。(数据来源:中证指数公司,时间截止2024/1/11)

因此,业内对国内权益资产的长期前景继续保持相对乐观的预期,部分资产管理机构也在利用市场调整的契机谋划新的投资举措。作为践行长期投资的代表性产品,公募FOF是近期较多机构着力的重点领域。其中,浦银安盛招睿精选3个月持有混合基金中基金(FOF)(A类:018712;C类:018713)正在发行中,是浦银安盛基金把握长期投资机遇的又一次布局。

据了解,浦银安盛招睿精选FOF将由FOF业务部总监陈曙亮掌舵,其拥有14年证券从业经验,11年投资经验,具备在权益、债券、QDII、年金和FOF等投资领域的丰富经验,被视为具备“全天候”的投研能力。

“权益基金的本质属性是单基金的风格贝塔和群体性的长期阿尔法。”近期,陈曙亮多次表达了他对国内基金投资尤其是权益基金投资的研究心得,他强调,“虽然Wind数据告诉我们,截至2023年底,公募基金自2009年以来的年平均中位数收益超过13%,但很少有单一基金能够战胜这个中位数。这是因为每年承载公募基金收益中位数的基金是风格迥异的,是由不同的基金经理、不同的行业来担纲的,可以理解为短时段单基金的风格贝塔。”

陈曙亮表示,如果要收获公募基金群体性的长期阿尔法,就需要有一个载体能够较好地反映市场风格的变化,在这方面,中证偏股型基金指数是较理想的工具,它可以自动跟随市场风格进行切换。所以在新基金的投资策略上,陈曙亮也将坚持深度拟合偏股基金指数,具体表现为不去预测未来市场走向,而是跟随市场的行业配置,通过量化模型的手段,跟踪全市场权益公募基金的重仓股,构建自己的组合配置,从行业和风格角度对市场进行充分拟合。

在陈曙亮背后,浦银安盛基金还有一个强大的FOF投研团队为他提供支持。据悉,这支FOF业务团队是由各种资产配置的专业人士组建成的综合性团队,既有宏观领域的专家,也有曾经做过底层的一级债基、二级债基的优秀基金经理,还有纯粹做权益型投资的绝对收益选手,该团队对于各种大类资产配置均能提供专业支撑。

风险提示:基金有风险,投资需谨慎。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。我国基金运作时间较短,不能反映股市发展的所有阶段。投资者在投资本基金前,请务必认真阅读《基金合同》及《招募说明书》等法律文件。如需购买本基金,请您关注投资者适当性管理相关规定,提前做好风险测评、并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

标签:

-

快资讯丨公募基金坚守长期 谋篇布局FOF产品 浦银安盛招睿精选FOF正在发行中 近一年多来,A股市场经历了较长时间的调整,数据显示,2023年全市场

快资讯丨公募基金坚守长期 谋篇布局FOF产品 浦银安盛招睿精选FOF正在发行中 近一年多来,A股市场经历了较长时间的调整,数据显示,2023年全市场 -

环球视点!景德镇陶瓷世家余小雅人物简介 余筱雅,女,汉族,1992年出生于江西景德镇,出生于陶瓷世家,陶瓷

环球视点!景德镇陶瓷世家余小雅人物简介 余筱雅,女,汉族,1992年出生于江西景德镇,出生于陶瓷世家,陶瓷 -

科技赋能健康,看长生人寿的“互联网+”创新之路! 长生人寿发展如何?互联网+医疗健康服务是把互联网技术与医疗健康行

科技赋能健康,看长生人寿的“互联网+”创新之路! 长生人寿发展如何?互联网+医疗健康服务是把互联网技术与医疗健康行 -

邓州市十林镇中心校:述职交流促提升 优化育人好环境 全球焦点 1月10日上午,邓州市十林镇中心校在会议室举行了成建制学校业务校长或

邓州市十林镇中心校:述职交流促提升 优化育人好环境 全球焦点 1月10日上午,邓州市十林镇中心校在会议室举行了成建制学校业务校长或 -

商城县观庙镇:优化营商环境 推动经济快发展 近年来,商城县观庙镇认真贯彻落实商城县委、县政府关于优化营商环境的

商城县观庙镇:优化营商环境 推动经济快发展 近年来,商城县观庙镇认真贯彻落实商城县委、县政府关于优化营商环境的 -

邓州市十林镇:科学精准帮扶 优化企业发展环境 环球热议 时下,邓州市十林镇以主动服务企业发展为导向,以提升广大群众和市场主

邓州市十林镇:科学精准帮扶 优化企业发展环境 环球热议 时下,邓州市十林镇以主动服务企业发展为导向,以提升广大群众和市场主

-

聚美科技豪掷十亿市场补贴,十亿消费补贴,强势助推服务商撬动万亿市场!-环球报资讯 在中国制造2025的政策背景下,国家颁布了《十四五信息通信行业发展

聚美科技豪掷十亿市场补贴,十亿消费补贴,强势助推服务商撬动万亿市场!-环球报资讯 在中国制造2025的政策背景下,国家颁布了《十四五信息通信行业发展 -

WotoKOL卧兔凭借海外红人营销荣获山海奖2023年度最佳品牌营销奖 2024年1月5日,2024品牌出海焕新战略峰会上山海奖颁奖盛典圆满落幕

WotoKOL卧兔凭借海外红人营销荣获山海奖2023年度最佳品牌营销奖 2024年1月5日,2024品牌出海焕新战略峰会上山海奖颁奖盛典圆满落幕 -

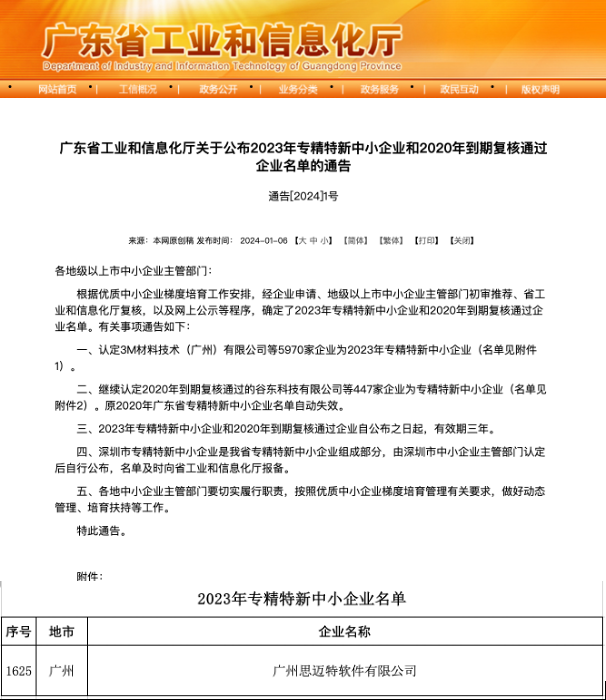

全球热资讯!喜报 !思迈特荣获广东省“专精特新”企业认定,再创新高! 近日,广东省工业和信息化厅发布 2023年专精特新中小企业名单,思

全球热资讯!喜报 !思迈特荣获广东省“专精特新”企业认定,再创新高! 近日,广东省工业和信息化厅发布 2023年专精特新中小企业名单,思 -

快资讯丨公募基金坚守长期 谋篇布局FOF产品 浦银安盛招睿精选FOF正在发行中 近一年多来,A股市场经历了较长时间的调整,数据显示,2023年全市场

快资讯丨公募基金坚守长期 谋篇布局FOF产品 浦银安盛招睿精选FOF正在发行中 近一年多来,A股市场经历了较长时间的调整,数据显示,2023年全市场 -

祝贺!蜂巢能源在安徽宣城首家用户侧储能项目并网成功 2023年11月29日,由蜂巢能源提供系统集成解决方案、雷震子储能投资的

祝贺!蜂巢能源在安徽宣城首家用户侧储能项目并网成功 2023年11月29日,由蜂巢能源提供系统集成解决方案、雷震子储能投资的 -

数禾科技不断迸发创新创造活力,优化金融“产品良策”和服务 当今时代,科技创新更加依赖良好的金融支持,金融发展也越来越依靠

数禾科技不断迸发创新创造活力,优化金融“产品良策”和服务 当今时代,科技创新更加依赖良好的金融支持,金融发展也越来越依靠 -

蜂巢能源荣登《2023胡润中国能源民营企业TOP100》,实力再获行业认可 2023年9月7日,胡润研究院发布《2023胡润中国能源民营企业TOP100》,

蜂巢能源荣登《2023胡润中国能源民营企业TOP100》,实力再获行业认可 2023年9月7日,胡润研究院发布《2023胡润中国能源民营企业TOP100》, -

焦点讯息:第三届楼宇科技TRUE大会圆满落幕 2024年1月12日,以绿色·共生·TRUE见进化为主题的第三届楼宇科技TR

焦点讯息:第三届楼宇科技TRUE大会圆满落幕 2024年1月12日,以绿色·共生·TRUE见进化为主题的第三届楼宇科技TR -

益海嘉里金龙鱼:加快推进农业现代化 助力端牢“中国饭碗”_环球今日讯 12月16日,由粮油市场报主办,中国粮食行业协会、湖北省粮食

益海嘉里金龙鱼:加快推进农业现代化 助力端牢“中国饭碗”_环球今日讯 12月16日,由粮油市场报主办,中国粮食行业协会、湖北省粮食 -

点燃终端营销热情,超威集团奏响行业新年营销最强音 全球头条 新征程、新起点、新目标、新挑战。伴随着2024年的到来,超威第一时

点燃终端营销热情,超威集团奏响行业新年营销最强音 全球头条 新征程、新起点、新目标、新挑战。伴随着2024年的到来,超威第一时 -

环球视点!景德镇陶瓷世家余小雅人物简介 余筱雅,女,汉族,1992年出生于江西景德镇,出生于陶瓷世家,陶瓷

环球视点!景德镇陶瓷世家余小雅人物简介 余筱雅,女,汉族,1992年出生于江西景德镇,出生于陶瓷世家,陶瓷 -

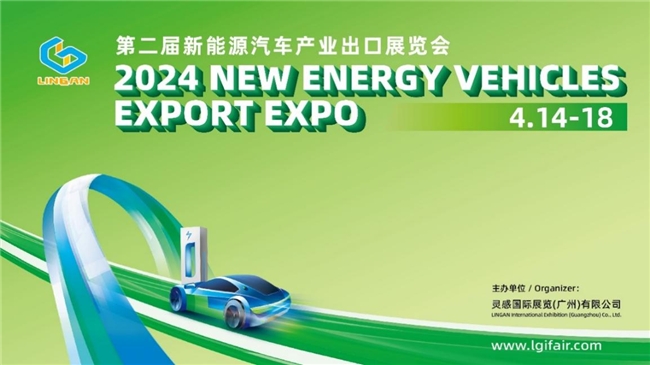

2024新能源汽车产业出口展览会将于明年4月举办!展会再升级 世界快资讯 近年来,中国汽车品牌在全球范围内认可度日益提升,汽车出口已成为有

2024新能源汽车产业出口展览会将于明年4月举办!展会再升级 世界快资讯 近年来,中国汽车品牌在全球范围内认可度日益提升,汽车出口已成为有 -

宝宝树Genius Key儿童分龄营养创新研讨会成功召开 分龄营养健康实验室正式投入使用 近日,一场关于儿童分龄营养健康的产品创新研讨盛会于无锡特食院隆

宝宝树Genius Key儿童分龄营养创新研讨会成功召开 分龄营养健康实验室正式投入使用 近日,一场关于儿童分龄营养健康的产品创新研讨盛会于无锡特食院隆 -

纪录片《跨越海峡的香缘》穿越千年海峡波涛,探秘东山关帝文化-每日速讯 由芒果TV与福建东山文旅集团出品的纪录片《跨越海峡的香缘》

纪录片《跨越海峡的香缘》穿越千年海峡波涛,探秘东山关帝文化-每日速讯 由芒果TV与福建东山文旅集团出品的纪录片《跨越海峡的香缘》 -

考研后留学,选择杭州中青留学,成就你的留学梦想! 一年一度的考研结束后,广大的考生们将迎来一段比较漫长且充满焦虑

考研后留学,选择杭州中青留学,成就你的留学梦想! 一年一度的考研结束后,广大的考生们将迎来一段比较漫长且充满焦虑 -

焦点热门:雪域任运#爱唱歌#爱学习#爱分享#传播快乐#传递好运,一路厚爱相随,感恩遇见 雪域任运 爱唱歌 爱学习 爱分享 传播快乐 传递好运,一路厚爱相随,

焦点热门:雪域任运#爱唱歌#爱学习#爱分享#传播快乐#传递好运,一路厚爱相随,感恩遇见 雪域任运 爱唱歌 爱学习 爱分享 传播快乐 传递好运,一路厚爱相随, -

全球热讯:黑马科教董事长胡含兵被聘为湖南理工学院创新创业导师 5月13日下午,黑马科教控股集团(湖南)有限公司董事长胡含兵受邀湖南

全球热讯:黑马科教董事长胡含兵被聘为湖南理工学院创新创业导师 5月13日下午,黑马科教控股集团(湖南)有限公司董事长胡含兵受邀湖南 -

全球即时:MG7凭借卓越性能和美学设计,荣获汽车电视总评榜大奖 MG7这款上汽MG品牌的至美B级轿跑,近期在第十三届影响中国·中国汽

全球即时:MG7凭借卓越性能和美学设计,荣获汽车电视总评榜大奖 MG7这款上汽MG品牌的至美B级轿跑,近期在第十三届影响中国·中国汽 -

品誉咨询——用“将才”思维,创造管理优势! 企业招才选将的意义在于构建高效、专业的人才梯队,以适应不断变化

品誉咨询——用“将才”思维,创造管理优势! 企业招才选将的意义在于构建高效、专业的人才梯队,以适应不断变化 -

喜报频传!日化智云斩获2023年度母婴服务商杰出表现大奖_看热讯 2024年1月11日,由母婴行业观察主办的第九届未来母婴大会暨樱桃大赏

喜报频传!日化智云斩获2023年度母婴服务商杰出表现大奖_看热讯 2024年1月11日,由母婴行业观察主办的第九届未来母婴大会暨樱桃大赏 -

环球观速讯丨一村资本7亿元科创债,首期成功发行 2024年1月11日,一村资本2024年面向专业投资者非公开发行科技创新公

环球观速讯丨一村资本7亿元科创债,首期成功发行 2024年1月11日,一村资本2024年面向专业投资者非公开发行科技创新公 -

全球今日报丨爱衣美创始人郭道云先生:诚信做人,脚踏实地 爱衣美是一家专注为国人提供安全、健康的清洁方案的日用洗化企业,主

全球今日报丨爱衣美创始人郭道云先生:诚信做人,脚踏实地 爱衣美是一家专注为国人提供安全、健康的清洁方案的日用洗化企业,主 -

数字赋能 提速增效 柯尼卡美能达为法院/律所行业注入智慧办公新动能 (1月15日,上海)在信息化的浪潮中,各行各业都在寻找更高效、更环

数字赋能 提速增效 柯尼卡美能达为法院/律所行业注入智慧办公新动能 (1月15日,上海)在信息化的浪潮中,各行各业都在寻找更高效、更环 -

焦点短讯!2024中国·第一届未来企业家高峰论坛在郑州成功举办 2024年1月13日,由时三友·新商业研究院主办、知渡设计师事务所承办

焦点短讯!2024中国·第一届未来企业家高峰论坛在郑州成功举办 2024年1月13日,由时三友·新商业研究院主办、知渡设计师事务所承办 -

全球微速讯:鸿蒙生态千帆启航仪式定档1月18日,一起见证鸿蒙进阶的新篇章 自去年9月份华为宣布HarmonyOS NEXT蓄势待发、鸿蒙原生应用全

全球微速讯:鸿蒙生态千帆启航仪式定档1月18日,一起见证鸿蒙进阶的新篇章 自去年9月份华为宣布HarmonyOS NEXT蓄势待发、鸿蒙原生应用全 -

北汽极狐沉浸天然氧吧,打造森系移动空间新体验 世界短讯 回归自然是当下白领精英所崇尚的健康绿色的生活态度,北汽极狐的极

北汽极狐沉浸天然氧吧,打造森系移动空间新体验 世界短讯 回归自然是当下白领精英所崇尚的健康绿色的生活态度,北汽极狐的极 - A.O.史密斯"AI-LiNK智慧能源供热系统"创新领航,荣获"节能减排科技进步奖"|世界即时 自"双碳"目标成为全球焦点以来,各行各业都在开展卓有成效的行动,

-

羊乃牧歌羊乳粉在浙大二院临床研究课题成功启动 羊奶被称为奶中之王,具有很高的营养价值,也是最接近母乳的乳品。

羊乃牧歌羊乳粉在浙大二院临床研究课题成功启动 羊奶被称为奶中之王,具有很高的营养价值,也是最接近母乳的乳品。 -

天天速读:养生酒赛道的“常青树” 古岭神浸泡酒成长秘诀 随着健康理念的普及,养生酒变得越来越受欢迎。说到养生酒,就不得

天天速读:养生酒赛道的“常青树” 古岭神浸泡酒成长秘诀 随着健康理念的普及,养生酒变得越来越受欢迎。说到养生酒,就不得 -

光华科技牵头成立电子电路用化学品标准化技术委员会,以高标准助推产业高质量发展 1月11日至12日,中国材料与试验标准化委员会(CSTM)电子材料领域标准

光华科技牵头成立电子电路用化学品标准化技术委员会,以高标准助推产业高质量发展 1月11日至12日,中国材料与试验标准化委员会(CSTM)电子材料领域标准 -

每日播报!恩克巴雅尔(和平)作品《净空月》(柯以敏演唱) 佛家有偈语:千江有水千江月,万里无云万里天。《净空月》如同一首

每日播报!恩克巴雅尔(和平)作品《净空月》(柯以敏演唱) 佛家有偈语:千江有水千江月,万里无云万里天。《净空月》如同一首 -

“2023信息技术应用创新年度案例”揭晓,华为云携济宁市上榜 1月14日,由电子工业出版社华信研究院主办的2023(第三届)信息技术应

“2023信息技术应用创新年度案例”揭晓,华为云携济宁市上榜 1月14日,由电子工业出版社华信研究院主办的2023(第三届)信息技术应 -

2024新能源汽车产业出口展览会将于明年4月举办!展会再升级|播报 近年来,中国汽车品牌在全球范围内认可度日益提升,汽车出口已成为有

2024新能源汽车产业出口展览会将于明年4月举办!展会再升级|播报 近年来,中国汽车品牌在全球范围内认可度日益提升,汽车出口已成为有 -

雍禾医疗完善毛发医疗产业链 雍禾植发引领行业创新 根据世界卫生组织统计,在全球超过75亿的人口中,约有16亿人被脱发

雍禾医疗完善毛发医疗产业链 雍禾植发引领行业创新 根据世界卫生组织统计,在全球超过75亿的人口中,约有16亿人被脱发 -

现代字画艺术家-张哲跃|每日看点 张哲跃是一位现代字画艺术家,他的作品展示了他极高的艺术成就和荣誉

现代字画艺术家-张哲跃|每日看点 张哲跃是一位现代字画艺术家,他的作品展示了他极高的艺术成就和荣誉 -

天九共享集团涵盖丰富层面,与企业家精准对接 天九共享集团是专注于为独角兽企业加速的全球企业,作为一个新时代

天九共享集团涵盖丰富层面,与企业家精准对接 天九共享集团是专注于为独角兽企业加速的全球企业,作为一个新时代 -

商丘市六届人大二次会议胜利闭幕 市六届人大二次会议胜利闭幕李国胜讲话张家明主持通过关于政府工作报告

商丘市六届人大二次会议胜利闭幕 市六届人大二次会议胜利闭幕李国胜讲话张家明主持通过关于政府工作报告 -

天天微速讯:西平县权寨中学成功举行体育测试 为评估学生的身体素质和运动能力,2024年1月12日下午,西平县权寨中学

天天微速讯:西平县权寨中学成功举行体育测试 为评估学生的身体素质和运动能力,2024年1月12日下午,西平县权寨中学 -

内乡县大桥乡再掀人居环境整治新热潮|焦点简讯 为全面改善农村人居环境,近日,内乡县大桥乡全力攻坚、提速提效,再掀

内乡县大桥乡再掀人居环境整治新热潮|焦点简讯 为全面改善农村人居环境,近日,内乡县大桥乡全力攻坚、提速提效,再掀 -

世界快看点丨西平县应急管理局落实“四下基层”提升驻村实效 西平县应急管理局积极推行四下基层工作法,充分发挥驻村工作队作用,通

世界快看点丨西平县应急管理局落实“四下基层”提升驻村实效 西平县应急管理局积极推行四下基层工作法,充分发挥驻村工作队作用,通 -

驻马店市驿城区南海街道南海社区:我为群众办实事 维修水管解民忧 为扎实推进我为群众办实事文明实践活动,驻马店市驿城区南海街道南海社

驻马店市驿城区南海街道南海社区:我为群众办实事 维修水管解民忧 为扎实推进我为群众办实事文明实践活动,驻马店市驿城区南海街道南海社 -

环球速讯:立足东方审美哲学,冰感美瞳bekhan再次打造现象级爆款 经过近几年的井喷式发展,颜值经济下的美瞳赛道快速崛起,目前市场

环球速讯:立足东方审美哲学,冰感美瞳bekhan再次打造现象级爆款 经过近几年的井喷式发展,颜值经济下的美瞳赛道快速崛起,目前市场 -

TCL实业斩获40逾项CES 2024大奖,全球最大QD-Mini LED电视广受认可 近日,美国拉斯维加斯国际消费类电子产品展览会(CES 2024)正式落

TCL实业斩获40逾项CES 2024大奖,全球最大QD-Mini LED电视广受认可 近日,美国拉斯维加斯国际消费类电子产品展览会(CES 2024)正式落 -

前沿热点:可喜安电位温热治疗仪 冬天养生“神器” 寒冬已至,当瑟瑟的寒风吹走了满眼的绿色,当寒风裹挟着冰雪不期而

前沿热点:可喜安电位温热治疗仪 冬天养生“神器” 寒冬已至,当瑟瑟的寒风吹走了满眼的绿色,当寒风裹挟着冰雪不期而 -

当前时讯:海风和你 踏浪而来丨三亚•亚特兰蒂斯The ONE 水上婚礼堂发布 椰林、海风、沙滩、帆影……三亚的浩瀚海天见证了一次又一次的婚礼

当前时讯:海风和你 踏浪而来丨三亚•亚特兰蒂斯The ONE 水上婚礼堂发布 椰林、海风、沙滩、帆影……三亚的浩瀚海天见证了一次又一次的婚礼 -

学而思旗舰学习机现身CES大会 互动体验、AI能力受国际关注 “这个产品太酷了,我家里有个12岁的孩子,希望他也能用上这样的学

学而思旗舰学习机现身CES大会 互动体验、AI能力受国际关注 “这个产品太酷了,我家里有个12岁的孩子,希望他也能用上这样的学 -

领益智造荣获第七届中国卓越IR“最佳资本市场沟通”、“最佳ESG”两项大奖-全球观天下 2024年第七届上市公司投资者关系创新峰会暨卓越IR颁奖盛典于1月11日

领益智造荣获第七届中国卓越IR“最佳资本市场沟通”、“最佳ESG”两项大奖-全球观天下 2024年第七届上市公司投资者关系创新峰会暨卓越IR颁奖盛典于1月11日 -

世界聚焦:2倍速于行业!AQUA印尼布局高端拉动新增长 作为家电业出海品牌第一的海尔智家,正在加速迈入全球化布局收获期。

世界聚焦:2倍速于行业!AQUA印尼布局高端拉动新增长 作为家电业出海品牌第一的海尔智家,正在加速迈入全球化布局收获期。 -

兴趣岛兴趣学堂荣获腾讯IN创新“年度突破大奖”! 近日,2023腾讯IN教育行业创新智慧营销奖(IN Award)获奖名单正式

兴趣岛兴趣学堂荣获腾讯IN创新“年度突破大奖”! 近日,2023腾讯IN教育行业创新智慧营销奖(IN Award)获奖名单正式 -

重磅!苏州天龙制药有限公司正式更名为苏州乐珠制药有限公司|世界独家 基于战略定位、品牌规划与自身发展的需要,2024年1月8日,苏州工业

重磅!苏州天龙制药有限公司正式更名为苏州乐珠制药有限公司|世界独家 基于战略定位、品牌规划与自身发展的需要,2024年1月8日,苏州工业

热门资讯

-

天九共享集团涵盖丰富层面,与企业家精准对接 天九共享集团是专注于为独角兽企业...

天九共享集团涵盖丰富层面,与企业家精准对接 天九共享集团是专注于为独角兽企业... -

TCL实业斩获40逾项CES 2024大奖,全球最大QD-Mini LED电视广受认可 近日,美国拉斯维加斯国际消费类电...

TCL实业斩获40逾项CES 2024大奖,全球最大QD-Mini LED电视广受认可 近日,美国拉斯维加斯国际消费类电... -

学而思旗舰学习机现身CES大会 互动体验、AI能力受国际关注 “这个产品太酷了,我家里有个12岁...

学而思旗舰学习机现身CES大会 互动体验、AI能力受国际关注 “这个产品太酷了,我家里有个12岁... -

一加 Ace 3 「鸣沙金」正式开售,以全能姿态普及旗舰体验 2024 年 1 月 15 日上午 10...

一加 Ace 3 「鸣沙金」正式开售,以全能姿态普及旗舰体验 2024 年 1 月 15 日上午 10...

观察

图片新闻

-

最新快讯!告别线束,迎接无限便捷——雪豹无线充电助您生活更精彩 在繁忙的现代生活中,我们常常被各...

最新快讯!告别线束,迎接无限便捷——雪豹无线充电助您生活更精彩 在繁忙的现代生活中,我们常常被各... -

南阳市宛城区农村信用社开展“警察节”慰问活动 寒冬挡不住浓浓暖意,慰问带来殷殷...

南阳市宛城区农村信用社开展“警察节”慰问活动 寒冬挡不住浓浓暖意,慰问带来殷殷... -

信阳市浉河区谭家河乡:“三化”模式 护航冬季安全生产_天天快报 为积极营造“时时想安全、处处讲安...

信阳市浉河区谭家河乡:“三化”模式 护航冬季安全生产_天天快报 为积极营造“时时想安全、处处讲安... -

新野县人民医院多举措应对儿科流行病就诊高峰 近期,由于季节性与天气等因素,儿...

新野县人民医院多举措应对儿科流行病就诊高峰 近期,由于季节性与天气等因素,儿...

精彩新闻

-

监管部门就惠民保项目公开征求意见 镁信健康持续提供支持 资讯推荐 日前,国家金融监督管理总局人身保...

监管部门就惠民保项目公开征求意见 镁信健康持续提供支持 资讯推荐 日前,国家金融监督管理总局人身保... -

一加 Ace 3 「鸣沙金」正式开售,以全能姿态普及旗舰体验 2024 年 1 月 15 日上午 10...

一加 Ace 3 「鸣沙金」正式开售,以全能姿态普及旗舰体验 2024 年 1 月 15 日上午 10... -

每日速看!人人滴与元投界签署战略合作协议 加速RBF模式步伐 2024年01月15日国内领先的RBF服务...

每日速看!人人滴与元投界签署战略合作协议 加速RBF模式步伐 2024年01月15日国内领先的RBF服务... -

今日关注:一加 Ace 3 「鸣沙金」正式开售,以全能姿态普及旗舰体验 2024 年 1 月 15 日上午 10...

今日关注:一加 Ace 3 「鸣沙金」正式开售,以全能姿态普及旗舰体验 2024 年 1 月 15 日上午 10... -

疆果果健康食品研究院 对红枣供应商进行走访调研 为进一步了解疆果果各原料供应商加...

疆果果健康食品研究院 对红枣供应商进行走访调研 为进一步了解疆果果各原料供应商加... -

一加 Ace 3 上市以来好评不断,「鸣沙金」配色今日正式开售 当前观点 2024 年 1 月 15 日上午 10...

一加 Ace 3 上市以来好评不断,「鸣沙金」配色今日正式开售 当前观点 2024 年 1 月 15 日上午 10... -

全球时讯:从“快乐生活美学”中找到“中国好色彩”的精神 晨晓的快乐生活美学,不在社会经验...

全球时讯:从“快乐生活美学”中找到“中国好色彩”的精神 晨晓的快乐生活美学,不在社会经验... -

玩的就是效率,阿维塔12闪电交付,满足用户期待! 未来智能豪华轿车阿维塔12再传好消...

玩的就是效率,阿维塔12闪电交付,满足用户期待! 未来智能豪华轿车阿维塔12再传好消... -

破界·影响力慈善论坛丨BrainCo强脑科技创始人兼CEO韩璧丞发表演讲 环球快看点 1月8日,由《中国慈善家》与微博联...

破界·影响力慈善论坛丨BrainCo强脑科技创始人兼CEO韩璧丞发表演讲 环球快看点 1月8日,由《中国慈善家》与微博联... -

福州爱尔:5个月大的婴儿眼睛不会追光,是发育迟?出现这些症状莫大意 当前速讯 近期,福州爱尔眼科医院院长高朋芬...

福州爱尔:5个月大的婴儿眼睛不会追光,是发育迟?出现这些症状莫大意 当前速讯 近期,福州爱尔眼科医院院长高朋芬... -

赛道传奇布莱克·安格利斯与TOPDON强强联手,引领汽车后市场新浪潮 全球汽车后市场“行业黑马”品牌TO...

赛道传奇布莱克·安格利斯与TOPDON强强联手,引领汽车后市场新浪潮 全球汽车后市场“行业黑马”品牌TO... -

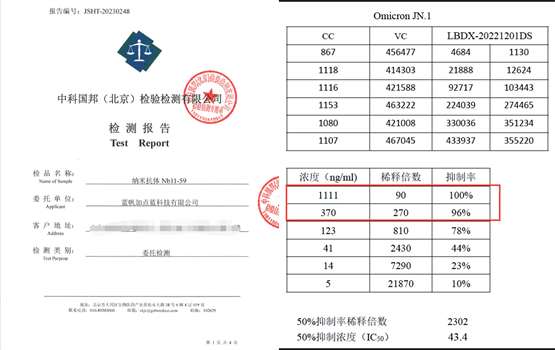

蓝狙士助力防范JN.1变异株,守护群众健康“安全线” 每日焦点 当前全球新冠疫情仍在流行,病毒还...

蓝狙士助力防范JN.1变异株,守护群众健康“安全线” 每日焦点 当前全球新冠疫情仍在流行,病毒还... -

IEA发布《2023年世界能源展望》,中国引领世界光伏产业 聚焦 近日,国际能源署(IEA)发布《2023年...

IEA发布《2023年世界能源展望》,中国引领世界光伏产业 聚焦 近日,国际能源署(IEA)发布《2023年... -

环球最资讯丨开启绿色能源智慧变革,汇丰能源签约入驻企知道科创空间 近日,广东汇丰综合能源有限公司(...

环球最资讯丨开启绿色能源智慧变革,汇丰能源签约入驻企知道科创空间 近日,广东汇丰综合能源有限公司(... -

“尔滨”火了,迎接文旅复苏,九尾科技助力文旅行业高质量发展 焦点热议 这个冬季,尔滨实在太火了,最近更...

“尔滨”火了,迎接文旅复苏,九尾科技助力文旅行业高质量发展 焦点热议 这个冬季,尔滨实在太火了,最近更... -

【新要闻】年关运输选利器,欧马可智蓝HS混动轻卡2024款整装出发! 年关将至,城配物流市场即将迎来属...

【新要闻】年关运输选利器,欧马可智蓝HS混动轻卡2024款整装出发! 年关将至,城配物流市场即将迎来属... -

小方制药:应对人口老龄化挑战,引领医药健康产业创新发展|当前通讯 在人口老龄化的大背景下,小方制药...

小方制药:应对人口老龄化挑战,引领医药健康产业创新发展|当前通讯 在人口老龄化的大背景下,小方制药... -

Trip on全面进军越南,收购米拉酒店并与当地酒店巨头孟清集团签署战略合作 Trip on全面进军越南,收购米拉酒...

-

企业微信合作伙伴年度盛会于广州举办,尘锋CEO蔡质彬受邀参与圆桌论坛讨论 企业微信年度ISV合作伙伴大会于广...

企业微信合作伙伴年度盛会于广州举办,尘锋CEO蔡质彬受邀参与圆桌论坛讨论 企业微信年度ISV合作伙伴大会于广... -

泰康尊享世家(旗舰版),实现跨周期的财富管理 泰康尊享世家(旗舰版)终身寿险(简...

泰康尊享世家(旗舰版),实现跨周期的财富管理 泰康尊享世家(旗舰版)终身寿险(简... -

【当前热闻】高成长高弹性 景顺长城旗下创业50ETF纳入互联互通 2024年1月5日,ETF互联互通标的迎...

【当前热闻】高成长高弹性 景顺长城旗下创业50ETF纳入互联互通 2024年1月5日,ETF互联互通标的迎... -

上万旗舰车型助阵春运,一嗨租车官宣战略合作东风日产 快播报 近日,全国直营连锁租车品牌一嗨租...

上万旗舰车型助阵春运,一嗨租车官宣战略合作东风日产 快播报 近日,全国直营连锁租车品牌一嗨租... -

工信部公布2023年度绿色制造名单,珍酒获评国家级绿色工厂 近日,工业和信息化部公布2023年度...

工信部公布2023年度绿色制造名单,珍酒获评国家级绿色工厂 近日,工业和信息化部公布2023年度... -

当前热点-四季沐歌空气能“硬科技”,东北清洁取暖“热动力” 夏有淄味,冬有滨雪。这个冬...

当前热点-四季沐歌空气能“硬科技”,东北清洁取暖“热动力” 夏有淄味,冬有滨雪。这个冬... -

奥伦纳素携手檀健次臻献2024新年新篇 邀您一揭焕颜 至美开年 奥伦纳素Erno Laszlo96年专研科学...

奥伦纳素携手檀健次臻献2024新年新篇 邀您一揭焕颜 至美开年 奥伦纳素Erno Laszlo96年专研科学... -

席梦思Bigrest健康睡眠云分享——良好睡眠是改善情绪的“秘密武器”|天天关注 人的一生中有三分之一的时间属于睡...

席梦思Bigrest健康睡眠云分享——良好睡眠是改善情绪的“秘密武器”|天天关注 人的一生中有三分之一的时间属于睡... -

Springdel获得500万美元A轮投资,以AI和声明式设备管理改变MDM|天天观点 加拿大多伦多,2024年1月14日 - ...

Springdel获得500万美元A轮投资,以AI和声明式设备管理改变MDM|天天观点 加拿大多伦多,2024年1月14日 - ... -

OpenHarmony城市技术论坛大连站:聚焦边缘智能,共谋高效安全系统之路-环球焦点 2024年1月13日下午,OpenHarmony城...

OpenHarmony城市技术论坛大连站:聚焦边缘智能,共谋高效安全系统之路-环球焦点 2024年1月13日下午,OpenHarmony城... -

2023年度F1赛事谢幕, RICHARD MILLE理查米尔合作伙伴车队表现亮眼 天天观热点 F1赛事作为赛车界最为受大家关注的...

2023年度F1赛事谢幕, RICHARD MILLE理查米尔合作伙伴车队表现亮眼 天天观热点 F1赛事作为赛车界最为受大家关注的... -

头条:央视点赞光羿智能调光薄膜,电致变色技术改变人类生活 1月13日,中央电视台科教频道—CCT...

头条:央视点赞光羿智能调光薄膜,电致变色技术改变人类生活 1月13日,中央电视台科教频道—CCT... -

嘉乐掌舵超跑风云——许嘉乐创业发展之路专访 近期,LE超跑俱乐部创始人许嘉乐在...

嘉乐掌舵超跑风云——许嘉乐创业发展之路专访 近期,LE超跑俱乐部创始人许嘉乐在... -

从日本到中国,三井不动产推动优质城镇管理和智慧城市建设 世界最新 6月9日~10日,第五届地新引力峰会...

从日本到中国,三井不动产推动优质城镇管理和智慧城市建设 世界最新 6月9日~10日,第五届地新引力峰会... -

不可思议的拔牙故事!小伙中诺拔牙,瞬间告别疼痛 俗话说:牙疼不是病,疼起来要人命。...

不可思议的拔牙故事!小伙中诺拔牙,瞬间告别疼痛 俗话说:牙疼不是病,疼起来要人命。... -

【全球聚看点】东亚银行大湾区策略枢纽正式启用 联席行政总裁李民斌:对内地经济... 深圳,2024 年 1 月 12 日 &...

【全球聚看点】东亚银行大湾区策略枢纽正式启用 联席行政总裁李民斌:对内地经济... 深圳,2024 年 1 月 12 日 &... -

科治好:饮食、运动都有讲究,这份老年人冬季养生指南请查收!-天天热门 冬季养生,对人体有着良好的作用,...

科治好:饮食、运动都有讲究,这份老年人冬季养生指南请查收!-天天热门 冬季养生,对人体有着良好的作用,... -

兰湘子与费大厨一南一北,是如何布局餐饮大连锁新路径的? 摘要:湘菜品牌迎来巨大发展机遇,...

兰湘子与费大厨一南一北,是如何布局餐饮大连锁新路径的? 摘要:湘菜品牌迎来巨大发展机遇,... -

回望58魔方2023:构建开放共赢生态,数智赋能人力资源行业发展 随着数字化时代狂飙而至,生成式AI...

回望58魔方2023:构建开放共赢生态,数智赋能人力资源行业发展 随着数字化时代狂飙而至,生成式AI... -

高分作答可持续发展之问 金龙鱼子公司广州益海获国家绿色工厂称号 在2024年,ESG已经是众多公司熟悉...

高分作答可持续发展之问 金龙鱼子公司广州益海获国家绿色工厂称号 在2024年,ESG已经是众多公司熟悉... -

世界今头条!强化消防检查 筑牢安全屏障——商丘市实验中学(商丘师院附中)开展... 为进一步落实《全市教体系统消防安...

世界今头条!强化消防检查 筑牢安全屏障——商丘市实验中学(商丘师院附中)开展... 为进一步落实《全市教体系统消防安... -

商丘两会计划报告解读:2024年主要目标有哪些? 1月12日,受市人民政府委托,市发...

商丘两会计划报告解读:2024年主要目标有哪些? 1月12日,受市人民政府委托,市发... -

今日视点:零零嵌新品首发 美菱打造行业嵌入冰箱新标准 这个冬天,东北火出了圈,1月13日...

今日视点:零零嵌新品首发 美菱打造行业嵌入冰箱新标准 这个冬天,东北火出了圈,1月13日... -

当前热讯:盘点2023护肤品品牌:大单品撑起的国货之光们 过去一年对国货护肤品来说是全面崛...

当前热讯:盘点2023护肤品品牌:大单品撑起的国货之光们 过去一年对国货护肤品来说是全面崛... -

快资讯丨艾珀耐尔与华东智能网联汽车试验场天窗成功交付 (通讯:胡玄)艾珀耐尔公司,一贯...

快资讯丨艾珀耐尔与华东智能网联汽车试验场天窗成功交付 (通讯:胡玄)艾珀耐尔公司,一贯... -

华润万家助力广东构建居民服务一卡通便民格局|环球看热讯 近日,华润万家积极响应国家号召,...

华润万家助力广东构建居民服务一卡通便民格局|环球看热讯 近日,华润万家积极响应国家号召,... -

爱聊科技荣膺2024腾讯智慧营销峰会“年度最佳AIGC技术应用奖” 近日,2024腾讯智慧营销峰在上海成...

爱聊科技荣膺2024腾讯智慧营销峰会“年度最佳AIGC技术应用奖” 近日,2024腾讯智慧营销峰在上海成... -

刚刚公布!2024年辽宁省招考6996名公务员! 一、招考情况根据辽宁省政府下发<2...

刚刚公布!2024年辽宁省招考6996名公务员! 一、招考情况根据辽宁省政府下发<2... -

北京中宇泰诺资产评估有限公司浅谈新《公司法》施行,积极配合法规执行,共创诚信... 根据2023年12月29日十四届全国人大...

北京中宇泰诺资产评估有限公司浅谈新《公司法》施行,积极配合法规执行,共创诚信... 根据2023年12月29日十四届全国人大... -

安吉尔亮相CES 2024,创新净水科技斩获多项权威大奖 世界最大、影响最广的消费类电子技...

安吉尔亮相CES 2024,创新净水科技斩获多项权威大奖 世界最大、影响最广的消费类电子技... -

北京中宇泰诺资产评估有限公司浅谈新《公司法》施行,积极配合法规执行,共创诚信... 根据2023年12月29日十四届全国人大...

北京中宇泰诺资产评估有限公司浅谈新《公司法》施行,积极配合法规执行,共创诚信... 根据2023年12月29日十四届全国人大... -

中绿电(000537.SZ):2023年业绩预增40% 2024或迎来装机大年 1月12日晚,中绿电(000537 SZ)...

中绿电(000537.SZ):2023年业绩预增40% 2024或迎来装机大年 1月12日晚,中绿电(000537 SZ)...